Por MSc. José G. Frías Olano

|

Continuamos con este apasionante tema con la finalidad de motivar a los

empresarios a tomar decisiones seguras y con eficacia. Este segundo tema se

enfoca en las los actos que debe realizar la gerencia para conseguir la

estabilidad económica de una empresa.

TEMA 2. ESTABILIDAD ECONOMICA DE UNA EMPRESA1.3. Estabilidad Económica de una Empresa1.3.1. Consideraciones GeneralesLa estabilidad económica, es la capacidad que se tiene una persona para cumplir con todas las obligaciones en el corto y mediano plazo, es la solvencia que nos conlleva hacia lo estable, al equilibrio. Si lo asociamos a la economía, entonces se constituye en la posibilidad de tener una condición de vida buena, con una economía equilibrada sin angustias financieras. La estabilidad económica está asociada a la administración apropiada del dinero como un bien necesario.En relación a la estabilidad económica de una empresa, esta referida a la capacidad que tiene para generar ganancias, manejado con eficiencia sus ingresos y gastos de tal manera que le permite mantener una solvencia para manejar sus operaciones, es el equilibrio que logra en sus operaciones financieras.Entonces la estabilidad económica se logra aplicando políticas apropiadas en el manejo de los recursos materiales, humanos y financieros con una adecuada planificación, organización, dirección y control.

|

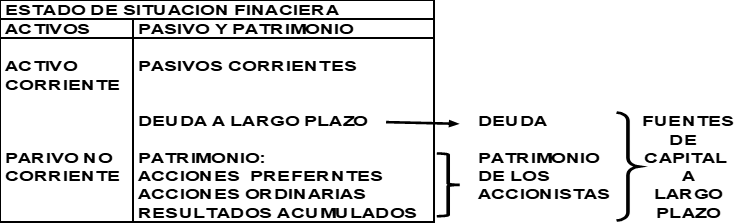

1.3.2. Estructura de Capital

Cuando hablamos de estructura de capital, nos estamos refiriendo a la forma como un ente financia sus activos a través del uso y combinación de su capital propio y ajeno, es decir de qué manera o proporción es su capital propio y ajeno, siendo lo recomendable establecer una estructura óptima de su capital para que a partir de ello se establezcan políticas de manejo empresarial apropiado.

Una empresa se puede financiar con su capital propio o recurriendo al endeudamiento, la proporción de ambos es lo que se conoce como estructura de capital.

En las empresas, el propietario o los inversionistas del capital accionario son los que ponen mayor riesgo al financiar la deuda, en consecuencia, esperan como compensación un mayor rendimiento.

Entre las fuentes de financiamiento a largo plazo para las empresas, actualmente hay cuarto (4): Deudas a largo plazo, acciones preferentes, acciones ordinarias y resultados acumulados, aunque no todas las empresas usan estas fuentes de financiamiento, pero si la mayoría tiene dentro de su estructura de capital una mescla de las mismas.

En este sentido si una empresa muestra una deuda de S/.38,000.00 y 62,000.00 es capital, entonces la estructura de capital de la empresa es 38% de deuda y 62% de capital, de tal manera que la gerencia general y/o financiera tienen dos puntos importantes que tomar en cuenta para tomar decisiones.

Primero: ¿Cuáles serán las fuentes de fondos que menos costos ocasione a la empresa?

Segundo: ¿Qué cantidad de fondos se requieren en calidad de endeudamiento (prestamos)?, lo que implica un análisis minucioso para tomar la mejor decisión respecto a ¿qué conceptos de deuda y capital será mejor? La estructura capital que se decida afectará tanto el riesgo como el valor de la empresa.

Existiendo una realidad diversificada en las que operan las empresas y cada una de ellas tiene una realidad económica diferente, entonces también surge la interrogante para la gerencia. ¿Cuál será la estructura de capital más apropiada?

Veamos algunas teorías.

Teorías sobre la Estructura de Capital.

Al respecto existen diversas teorías, siendo la de Modigliani y Miller (M M) la teoría que más aportó a la economía así según (Rivera G., Jorge A, 2002) se refiere a la teoría de MM (pág. 39, 40 y 41):

Proposición 1. “El valor de la empresa y su costo de capital son independientes de la estructura de capital”. Esta proposición lo podemos determinar aplicando la siguiente fórmula.

V = S + D = Ẍ/ Ko

Ko = Ẍ/ V

Donde:

V=Valor de mercado de la empresa

S=Valor de mercado del capital propio (capital contable).

D=Valor de mercado de la deuda

Ẍ=Beneficio esperado por la empresa antes de intereses e impuestos.

Ko=Costo de capital medio ponderado[1]

[1] Ko=Costo de capital medio ponderado, es la tasa de rendimiento de los activos totales o tasa de descuento aplicada a la corriente total de ingresos, para la empresa en la clase k de riesgo.

Proposición 2. El costo del capital propio es una función lineal del endeudamiento, más un ajuste por riesgo financiero que se puede expresar así: se determina aplicando la siguiente fórmula

Ke = Ko + (Ko – Ki) D/S

Donde:

Ke = Costo de capital propio.

Ki= Tipo de interés nominal de la deuda.

Proposición 3. La tasa de retorno de un proyecto de inversión ha de ser completamente independiente a la forma como se financie la empresa, y debe al menos ser igual a la tasa de capitalización que el mercado aplica a empresas sin apalancamiento y que pertenece a la misma clase de riesgo de la empresa inversora, o sea Ko.

La proposición de Modigliani y Miller (conocida comúnmente como “M y M)” lo podemos resumir de la siguiente manera: según (VAN HORNE & WACHOWICZ, 2010) “Ante la ausencia de impuestos y otras imperfecciones de mercado, el valor de las empresas y su costo de capital son independientes de la estructura de capital, es decir de como este compuesto su capital propio y ajeno” (pág. 483). En este contexto como el valor total de las inversiones de una empresa dependen del riesgo (riesgo de negocio y riesgo financiero) y de su rentabilidad, entonces su valor no se verá alterado con los cambios que se produzcan en su estructura de capital. Así, si dos empresas idénticas en todo, a excepción de su estructura de capital deben tener el mismo valor, de no ser así se solucionaría con el arbitraje[1] a efectos de que estas dos empresas se vendan en el mercado al mismo valor total.

En la actualidad existen innumerables factores externos y teorías que inciden en el desempeño de las empresas, esto porque el cambio es un factor constante por la incidencia de aspectos políticos, económicos sociales, ambientales y sobre todo tecnológicos.

Además de ello hay teorías recientes que la gerencia debe tomar en cuenta, tales como las que señala (FasterCapital, 2024): La teoría de la compensación (sugiere que las empresas equilibran los beneficios y costos del financiamiento de deuda), teoría del orden jerárquico (sostiene que las empresas siguen una jerarquía de fuentes de financiación, prefiriendo los fondos internos a los externos y la deuda al capital), teoría de la sincronización de mercado enfatiza el papel de las condiciones del mercado y el sentimiento de los inversores a la hora de influir en las decisiones financieras de las empresas (pág 1).

En esta realidad económica la gerencia debe tener en cuenta el riego comercial, los costos de agencia[2], la información asimétrica[3], Interacciones de mercado de producto-consumo, control de empresa, teoría del trade-off[4] o de equilibrio de la estructura de capital, diseño del título valor, entre otras.

[1] Arbitraje. Se refiere a la búsqueda de dos activos que básicamente son idénticos, adquiriendo el más barato y vendiendo el más costoso.

[2]. El “Costo de Agencia” en el ámbito financiero se refiere a la falta de alineación entre los intereses de los accionistas y los gerentes, lo que puede manifestarse en gastos innecesarios, contrataciones a precios superiores al mercado y riesgo excesivo.

[3] La información asimétrica se refiere a la capacidad de la empresa para obtener fondos rápidamente y a tasas favorables, lo cual depende de las evaluaciones externas acerca del riesgo de prestamistas y calificadores de bonos y en la oportunidad entendiéndose como tal cuando el nivel general de la tasa de interés es bajo, el financiamiento mediante deuda podría ser más atractivo; cuando las tasas de interés son altas, vender acciones sería más tentador, sin embargo aplicando al endeudamiento sucede lo contrario.

También, hace referencia a la posición desigual en cuanto a la cantidad y a la calidad de la información disponible de las partes que intervienen en una compraventa de un producto o un servicio.

[4] Un “tradeoff” es una situación que implica la perdida de una cosa y la ganancia de otra

Entonces.

¿Cuál es la estructura optima de capital de una empresa?Estructura Optima de Capital

1.3.3.Estructura Optima de Capital

Diversos autores opinan que no es fácil crear un marco de referencia para una estructura optima de capital que permita la maximización de la riqueza, porque las empresas operan en entornos de incertidumbre y de cambios rápidos, por lo que establecer una estructura de capital implica la diferencia entre prosperar o solamente funcionar para sobrevivir. Una estructura de capital adecuada no solo conlleva a decidir endeudarse o emitir acciones, sino que se debe diseñar una estrategia alineando los objetivos de la empresa con los factores de rendimiento, la tolerancia al riesgo y los factores donde opera.

Además, se debe tener en cuenta el mercado económico en que operan las empresas tanto micro, medianas y grandes empresas, llegando, incluso a las corporaciones las que orientan sus actividades para obtener lucro.

El fin de las empresas es obtener ganancia, de no ser así, no tendría razón su existencia.

(WESTOM, BRIGHAM, 1994) señala que: “La política de estructura de capital implica una intercompensación del riesgo y el rendimiento: El usar una mayor cantidad de deudas aumenta el grado de riesgo de la corriente de utilidades de la empresa. Una mayor razón de endeudamiento conduce a una tasa de rendimiento esperada más alta (pág 40).

Por lo tanto, “la estructura de capital óptima es aquella que produce un equilibrio entre el riesgo y el rendimiento de modo tal que se maximice el precio de las acciones” (pag.40)

Para (GITMAN, ZUTTER, 2012) la estructura óptima de capital es la que se disminuye al mínimo el costo de capital promedio ponderado[1], incrementando al máximo el valor de la compañía (pág. 483).

Análisis del Riesgo Comercial (riesgo del negocio) y Riesgo Financiero

i). El riesgo comercial o riesgo del negocio, es el riesgo que corre una empresa al no poder cubrir sus costos de operación. Por lo general cuando mayor es la deuda o el apalancamiento operativo mayor será el riesgo del negocio.

El apalancamiento operativo esta referido a los costos fijos que una empresa debe asumir para operar. Este crédito o apalancamiento también puede ser afectado por la estabilidad de los ingresos y la estabilidad de los costos.

Veamos un caso:

La Gerencia debe tomar una decisión sobre la estructura de capital de la empresa que dirige, para ello con su personal de finanzas realizó la proyección de ventas y las posibles utilidades antes de impuestos. Según la información obtenida existe la probabilidad de que 25% de las ventas sean S/.800,000, 50% que sean 1’200,000 y 25% que sean 1’600,000, que los costos fijos sean S/.400,000 y los costos variables sean el 50% de las ventas. Ver cuadro siguiente:

Para continuar con el tema se incluye el presente articulo en PDF completo

[1] Costo de capital promedio ponderado (WAC). Es la tasa de rendimiento que una empresa necesita alcanzar para cubrir los costos de financiación de sus inversiones. Se utiliza para la valoración de empresas y proyectos desde diversos enfoques, tales como:

-

- Evaluación de proyectos de inversión para determinar su viabilidad y capacidad de generar valor.

-

- Análisis de la estructura de capital de una empresa para optimizarla y reducir los costos financieros.

-

- Valoración de empresas en fusiones y adquisiciones para determinar su precio justo.

-

- Cálculo del valor de la empresa como el valor actual de los flujos de efectivo futuros descontados a la tasa WACC.

-

- Comparación de la rentabilidad de la inversión con el costo de financiación para tomar decisiones informadas.